【保存版】確定申告の対象・メリット・控除の仕組みを徹底解説|青色申告と白色申告比較付き

確定申告の対象者と主なメリット

確定申告の対象となる人

確定申告が義務となるのは、所得税を納める必要がある場合です。主なケースを以下の表でまとめました。

| 職業・立場 | 主な確定申告の義務があるケース |

| 個人事業主・フリーランス | ・ 事業所得などの所得金額が48万円を超える場合。 ・ 青色申告をしたい場合。 |

| 会社員(給与所得者) | ・ 年間の給与収入が2,000万円を超える場合。 ・ 給与や退職所得以外の所得(副業など)の合計額が20万円を超える場合。 ・ 2か所以上から給与をもらっており、年末調整されなかった給与収入と給与・退職所得以外の所得の合計額が20万円を超える場合。 ・ 年の途中で退職し、年内に再就職していない場合で給与収入が103万円を超えるなど、年末調整を受けられなかった場合。 |

| 公的年金受給者 | ・ 公的年金の収入金額が400万円を超える場合。 ・ 公的年金を含む雑所得以外の所得金額が20万円を超える場合。 |

| その他 | ・ 株取引で一定の利益がある人や、不動産・譲渡所得がある人。 ・ 海外で得た所得がある居住者。 ・ ネットオークション、フリマアプリ、仮想通貨などで一定の副収入がある人。 ・ 生命保険の満期金や競馬の払戻金などで高額な「一時所得」がある人。 |

確定申告の主なメリット

確定申告は義務ではなくても、還付申告をすることで、払いすぎた税金が戻ってきたり、翌年の税負担が軽減されたりします。

1. 税金の還付や節税効果

年末調整では適用できない各種控除を利用することで、所得税の還付や節税効果が得られます。

| 控除の種類 | 概要と主なメリット |

| 医療費控除 | 1年間の医療費が一定額(原則10万円または総所得の5%)を超えた場合、所得税が還付される可能性があります。会社員も個別に申告することで適用できます。 |

| ふるさと納税(寄附金控除) | ふるさと納税を行った場合、所得税と住民税から一定額が控除されます。ワンストップ特例制度を利用できない場合は確定申告が必要です。 |

| 住宅ローン控除 | 住宅ローンを利用して住宅を取得・改修した場合、初年度は必ず確定申告が必要です。これにより、所得税額が直接控除されます。 |

| 事業の赤字の繰越し・繰戻し | 青色申告を選択している場合、事業で生じた赤字(純損失)を翌年から最長3年間繰り越して、将来の黒字と相殺できます。これにより、将来の税負担を軽減できます。 |

| 青色申告特別控除 | 青色申告を選択することで、最大65万円の所得控除を受けることができ、大幅な節税につながります。 |

2. 手続きの効率化と利便性

税務手続きのデジタル化により、確定申告が以前より簡単になっています。

| ツール・サービス | 概要と主なメリット |

| e-Tax | 国税に関する手続きをインターネット上で行うサービスです。自宅から申告・納税が可能で、還付金も早く受け取れます。青色申告では、e-Taxを利用することで65万円控除の適用要件の一つとなります。 |

| マイナポータル連携 | マイナンバーカードを利用し、医療費やふるさと納税の寄附金、保険料などの情報を自動で取得・入力できます。 |

| 確定申告ソフト | 日々の記帳から確定申告書の作成まで、作業を効率化できます。銀行口座やクレジットカードと連携して取引明細を自動で取り込む機能もあり、作業時間を大幅に削減できます。 |

3. 所得証明としての機能

所得が低い場合や赤字の場合でも確定申告を行うことで、自身の所得を証明する書類(確定申告書の控えなど)が得られます。これは、国民健康保険料や国民年金保険料の減免・免除手続き、公営住宅への入居、保育料の補助、ローン契約など、さまざまな場面で必要となることがあります。

所得控除と税額控除の仕組みと違い

確定申告で税負担を軽減する制度として、「所得控除」と「税額控除」があります。この2つは、税金から差し引くタイミングが異なります。

所得控除(所得金額から差し引く)

所得控除は、税率をかける前の所得金額から差し引く制度です。所得控除の金額が大きくなるほど、税金が計算される対象となる「課税所得」が減少します。納税者の個人的な事情(家族構成や病気、災害など)を考慮して所得を調整する目的があります。

| 所得控除の主な種類 | 概要 |

| 医療費控除 | 自分や家族の医療費が一定額を超えた場合に適用されます。 |

| 社会保険料控除 | 健康保険料や国民年金保険料などを支払った場合に、その全額が控除の対象となります。 |

| 生命保険料控除 | 生命保険や個人年金保険の保険料を支払った場合に適用されます。 |

| 寄附金控除 | ふるさと納税や国、地方公共団体への寄附金が対象です。 |

| 基礎控除 | すべての納税者に適用される控除です。 |

| 扶養控除・配偶者控除 | 扶養している家族がいる場合に適用されます。 |

多くの所得控除は年末調整で手続きできますが、医療費控除、雑損控除、寄附金控除は年末調整では適用できないため、確定申告が必要です。

税額控除(所得税額から直接差し引く)

税額控除は、所得控除を差し引いて計算された所得税額から直接差し引く制度です。税額そのものから控除されるため、所得控除に比べてより高い節税効果が期待できます。

| 税額控除の主な種類 | 概要 |

| 住宅ローン控除 | 住宅ローンを利用して住宅を取得した場合、一定の要件を満たすと適用されます。初年度は確定申告が必須です。 |

| 寄附金特別控除 | 特定のNPO法人や政治活動への寄附金が対象です。所得控除の寄附金控除とどちらかを選択できる場合があり、一般的に税額控除の方が節税効果が高いとされています。 |

所得控除と税額控除の違いのまとめ

| 項目 | 所得控除 | 税額控除 |

| 控除の段階 | 所得金額から差し引く(税率適用前) | 所得税額から直接差し引く(税率適用後) |

| 節税効果 | 課税所得を減らすことで税額が減少する | 直接的な税額減少のため、高い節税効果が期待できる |

| 主な例 | 医療費控除、社会保険料控除、基礎控除など | 住宅ローン控除、寄附金特別控除など |

| 確定申告の必要性 | 年末調整で対応できるものもあるが、確定申告が必要なものも多い | 原則として確定申告が必要 |

青色申告と白色申告の違いと推奨される人

個人事業主やフリーランスが確定申告をする際には、「青色申告」と「白色申告」のどちらかを選択します。どちらの方法を選ぶかによって、記帳の手間や節税効果が大きく異なります。

青色申告と白色申告の主な違い

| 項目 | 青色申告 | 白色申告 |

| 節税効果 | ✅ 高い 最大65万円の特別控除、赤字の3年間繰り越し、青色事業専従者給与の経費算入など、多くの優遇措置がある。 | ❌ 限定的 青色申告のような大きな控除や優遇制度はない。 |

| 事前申請 | 必須。「開業届」と「青色申告承認申請書」を事前に税務署へ提出する必要がある。 | 不要。これらの書類を提出しない場合は自動的に白色申告となる。 |

| 記帳方法 | 最大65万円控除を受けるには複式簿記**が必須。10万円控除の場合は簡易簿記でも可能。 | 簡易簿記(単式簿記)で問題ない。 |

| 提出書類 | 「青色申告決算書」の提出が必須。 | 「収支内訳書」を提出する。 |

| e-Taxの利用 | 最大65万円の特別控除を受けるには、e-Taxまたは電子帳簿保存が必須条件。 | 任意。 |

各申告方法が推奨される人

青色申告が推奨される人

- 事業所得が多い人や、高い節税効果を期待したい人

- 事業で赤字が出た人(赤字を翌年以降に繰り越せるため)

- 会計ソフトを活用して、効率的に記帳や申告作業を行いたい人

白色申告が推奨される人

- 事業を始めたばかりの人や、事業所得が少ない人

- 会計処理や書類作成の手間を最小限に抑えたい人

- 年末調整を受けている会社員で、医療費控除など年末調整でできない控除を受けるために簡易的な申告をしたい人

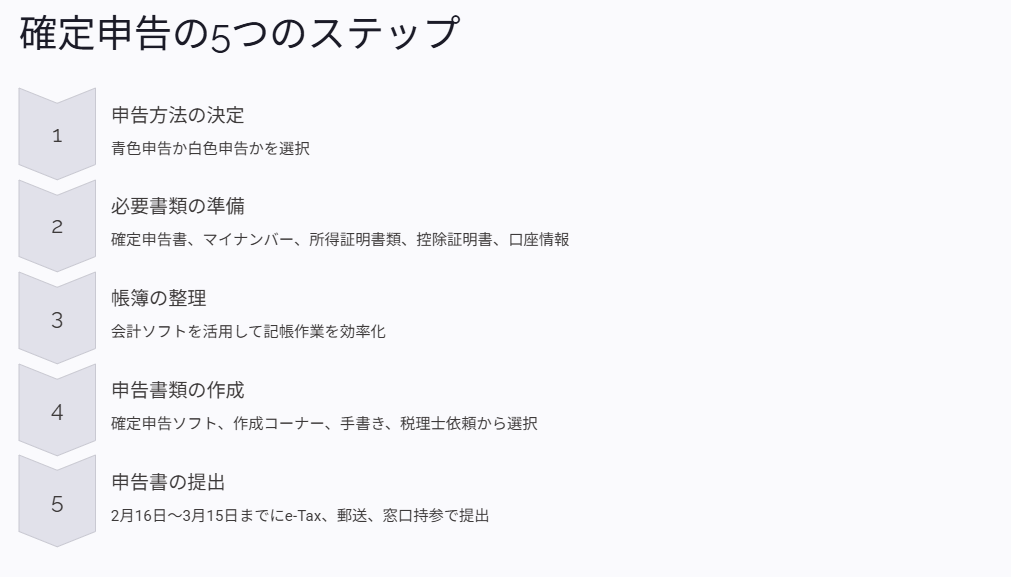

確定申告の基本的なフロー

確定申告は、以下の5つのステップで進められます。

ステップ1:申告方法の決定(青色か白色か)

まずは、ご自身の状況に合わせて、青色申告と白色申告のどちらで申告するかを決めます。

ステップ2:必要書類の準備

確定申告には、以下の書類が必要です。

- 確定申告書:国税庁のウェブサイトや税務署で入手できます。

- マイナンバーおよび本人確認書類:マイナンバーカードがあれば1枚でOKです。

- 所得を証明する書類:個人事業主は「青色申告決算書」や「収支内訳書」を自分で作成します。会社員は勤務先から発行される「源泉徴収票」を準備します。

- 各種控除証明書:医療費や生命保険料、ふるさと納税、住宅ローン控除など、控除を受けるために必要な証明書を準備します。e-Taxやマイナポータル連携を利用すると、一部の添付書類は省略できます。

- 還付金振込先の銀行口座情報:還付金が発生する場合に備えて、本人名義の口座情報を準備しておきましょう。

ステップ3:帳簿の整理

個人事業主は、日々の取引を帳簿に記録することが義務付けられています。会計ソフトを利用すると、銀行口座やクレジットカードと連携して自動で記帳できるため、作業負担が大幅に軽減されます。

ステップ4:確定申告書類の作成

準備した書類と帳簿に基づいて、確定申告書などを作成します。

作成方法の選択肢:

- 確定申告ソフト:帳簿付けから申告書作成まで一貫して行え、自動計算機能もあるため初心者におすすめです。

- 国税庁の確定申告書等作成コーナー:無料で利用でき、ウェブ上で必要事項を入力すれば自動で税額を計算してくれます。

- 手書き:計算や転記に手間がかかり、ミスが発生しやすい傾向があります。

- 税理士に依頼:記帳から申告書の作成、提出までプロに代行してもらえます。

ステップ5:確定申告書の提出

作成した書類は、原則として毎年2月16日から3月15日までの間に税務署に提出します。

提出方法の選択肢:

- e-Tax(電子申告):インターネットを通じて24時間いつでも提出できます。

- 郵送:管轄の税務署へ郵送で提出します。

- 税務署窓口への持参:直接窓口に持ち込んで提出します。

申告後、納税が必要な場合は期日までに納税し、還付金がある場合は指定口座に振り込まれます。帳簿や領収書などの書類は、税務調査に備えて一定期間(原則5年間)保管することが義務付けられています。

確定申告は、手間がかかる手続きですが、会計ソフトや国税庁のツールを活用することで、効率的に行うことが可能です。自分に合った方法を選んで、適切に申告しましょう。