【貯蓄だけでは損!】お金を増やすための「3つのステップ」と具体的な方法

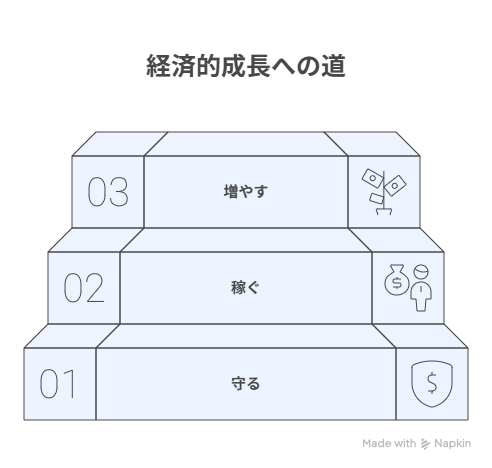

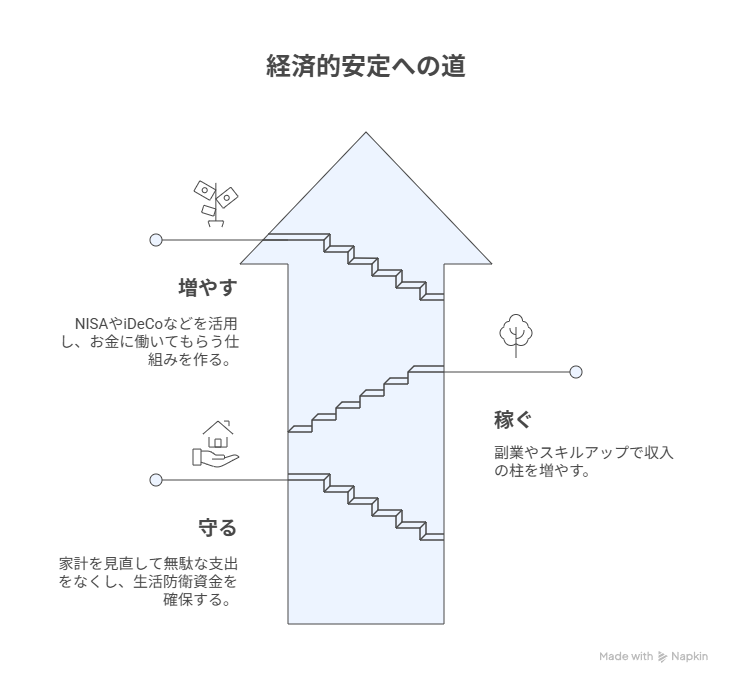

「銀行に預けているだけではお金が増えない…」そう感じている方は多いはずです。物価が上がり続ける現代において、ただ貯金するだけでは実質的にお金は減っていきます。このお金の悩みを解決するには、お金との付き合い方を「貯める」から「守る」「稼ぐ」「増やす」へ変えることが重要です。

この記事では、お金を増やすための「3つのステップ」を具体例を交えて解説します。

ステップ1:「守る」ための土台作り

お金を増やす前に、まずは不測の事態に備え、経済的な基盤を築くことが大切です。これを「守る」ステップと呼びます。

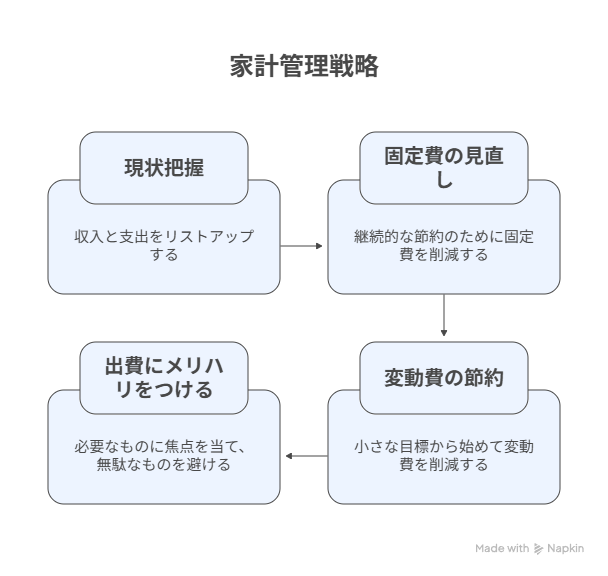

家計の「見える化」と「支出削減」

「何にいくら使っているか分からない」という状態では、お金は貯まりません。まずは家計を可視化し、無駄な支出をなくしましょう。

- 現状把握: 家計簿アプリ(マネーフォワードMEなど)やクレジットカードのWEB明細を活用し、収入と支出をすべてリストアップします。

- 固定費の見直し: 毎月決まって発生する固定費(通信費、保険料、サブスクなど)は、一度見直せば継続的な効果が得られます。格安SIMへの乗り換えや、不要なサブスクの解約を検討しましょう。

- 変動費の節約: 「コンビニに行く回数を減らす」「外食を週1回減らして自炊する」といった小さな目標から始めるのが継続のコツです。

- 出費にメリハリをつける: 無駄なものを買わない一方で、本当に欲しいものにはお金を惜しまないというメリハリをつけることが、ストレスなく続けられる秘訣です。

生活防衛資金の確保

生活防衛資金とは、病気や失業など、不測の事態に備えるための「いざという時のお金」です。これを準備することで、経済的なストレスを軽減し、冷静な判断ができる余裕が生まれます。

- 目安額: 一般的に、生活費の3ヶ月〜1年分が目安です。フリーランス・自営業者の場合は収入が不安定になりやすいため、1年分以上を準備することが推奨されます。

- 貯め方: 生活防衛資金は、他の貯金や投資資金と明確に区別し、専用の口座で管理しましょう。給与が入ったらすぐに一定額を貯蓄口座に移す「先取り貯蓄」を徹底することが効果的です。

- 預け先: 預け先は、安全性と引き出しやすさを最優先に考えます。普通預金や短期の定期預金、ネット銀行の普通預金などが適しています。

ステップ2:「稼ぐ」ための行動

「守る」ための土台ができた後は、収入そのものを増やすことを考えましょう。これを「稼ぐ」ステップと呼びます。

副業で収入の柱を増やす

副業は、収入を増やすだけでなく、新しいスキルを身につける良い機会にもなります。

- 初心者におすすめの副業(基礎編):

- アンケートモニター: スマホで手軽に始められます。

- フリマアプリでの不用品販売: 自宅の不用品を売却しながらお金を稼げます。

- 文字起こし・データ入力: パソコンがあれば在宅ででき、求人も見つけやすいです。

- スキルアップにつながる副業(応用編):

- Webライティング: 経験を積むことで高単価の案件も受注可能です。

- 動画編集: スクールや独学でスキルを習得し、クラウドソーシングサイトで案件を獲得できます。

- プログラミング: 専門知識が必要ですが、高額報酬が期待でき、将来的な独立も視野に入ります。

スキルアップによる年収向上

スキルアップは、現在の仕事の能力を高めるだけでなく、年収アップにも直結します。

- アップスキリング: 現在の仕事に関連するスキルを向上させること。例えば、営業担当者がより高度な交渉スキルを習得するケースが該当します。

- リスキリング: 異なる仕事やキャリアパスのために新しいスキルを学ぶこと。例えば、法人営業担当者がデジタルマーケティングのスキルを学び、マーケティング担当者に転身する場合などが挙げられます。

- 実践方法: 研修や講座、書籍、オンラインセミナー、資格取得、副業の開始など、自分に合った方法でスキルアップを実践しましょう。

ステップ3:「増やす」ための仕組み作り

「守る」「稼ぐ」ができた後は、お金自体に働いてもらう仕組みを作りましょう。これを「増やす」ステップと呼びます。

非課税制度の活用

「貯蓄から投資へ」というスローガンのもと、日本には資産形成を強力に後押しする税制優遇制度があります。

- NISA(少額投資非課税制度): 投資で得られた利益が非課税になる制度です。2024年からは新しいNISAが始まり、非課税保有期間が無期限化され、年間投資枠が大幅に拡大されます。

- つみたて投資枠: 長期・積立・分散投資に適した投資信託が対象で、投資初心者におすすめです。

- 成長投資枠: 上場株式や幅広い投資信託が対象で、まとまった資金を投資したい人に向いています。

- 新NISAでは、これら二つの枠を併用できるため、より柔軟な資産形成が可能です。

- iDeCo(個人型確定拠出年金): 毎月一定額を拠出して運用し、公的年金に上乗せする形で自分の年金を作れる制度です。運用益が全額非課税になるだけでなく、拠出金も全額所得控除の対象となるため、節税効果も期待できます。ただし、原則60歳まで引き出せない制約があります。

少額投資の方法

「投資は怖い」と感じる方も、少額から始められる投資方法はたくさんあります。

- 投資信託: 資産運用のプロが投資家に代わって複数の株式や債券などに分散投資を行います。1口100円から購入できる証券会社もあります。

- 単元未満株: 1株から株式を購入できるため、少額で個別株投資が可能です。

- ポイント投資: 現金ではなく、貯めたポイントで金融商品を購入できるサービスです。

投資を行う際の心構え

- 目的の明確化: いつまでに、何のために、どれだけの資産を形成したいのかを明確にすることが、長期的な投資を継続する上で重要です。

- 余剰資金での投資: 投資は、近い将来使う予定のない「余剰資金」で行うのが基本です。生活費や生活防衛資金を投資に回すべきではありません。

- 長期的な視点: 少額投資では短期的に大きな利益を期待せず、コツコツと長期的に継続する姿勢が推奨されます。

まとめ:お金との付き合い方を変えて、豊かな未来を手に入れよう

経済的な安定と豊かさのためには、「守る」「稼ぐ」「増やす」のバランスを考慮し、自身のライフプランや状況に合わせて取り組むことが大切です。

- 守る: 家計を見直して無駄な支出をなくし、生活防衛資金を確保する。

- 稼ぐ: 副業やスキルアップで収入の柱を増やす。

- 増やす: NISAやiDeCoなどを活用し、お金に働いてもらう仕組みを作る。

これらのステップを実践することで、あなたは着実に資産を増やし、経済的な不安を解消し、より豊かな未来を築くことができるでしょう。